できるかぎりの資産を、

次の世代や会社へ引き継ぐために

無理のない方法でできるだけ多く残せるよう、

将来を見据えた税務提案をおこないます。

無理のない方法でできるだけ多く残せるよう、

将来を見据えた税務提案をおこないます。

相続税の金額は、ご逝去時点の資産状況によって大きく変動します。

一度対策を行っても、資産の増減や状況の変化により、追加の対応が必要になる場合があります。

また、贈与などを組み合わせた相続税対策は、相続発生の時期を正確に予測できないため、どこまで実行できるかが不確かなケースも少なくありません。

そのため当事務所では、顧問契約を前提とした「継続型の相続税対策」を行っています。

日常の会計や税務に関わりながら、資産状況やご家族の変化に応じて最適な対策を随時提案します。生前対策も顧問契約の範囲内で実施いたします。

すでに顧問税理士がいらっしゃる場合は、セカンド税理士として客観的な立場から相続・事業承継のご相談に対応いたします。

個人の生前対策は、資産の内容や金額によって必要となる手続や方法が異なります。そのため、まずは相続税のシミュレーションを行い、将来の見通しを踏まえたうえで、最適な支援内容と費用をご提案いたします。

また、遺言書の作成については、顧問契約を締結いただいたお客様に限り、信頼できる弁護士をご紹介しております。

当事務所では、生前対策や事業承継のサポートを顧問契約に組み込み、中長期的な視点で経営者の未来に寄り添っています。

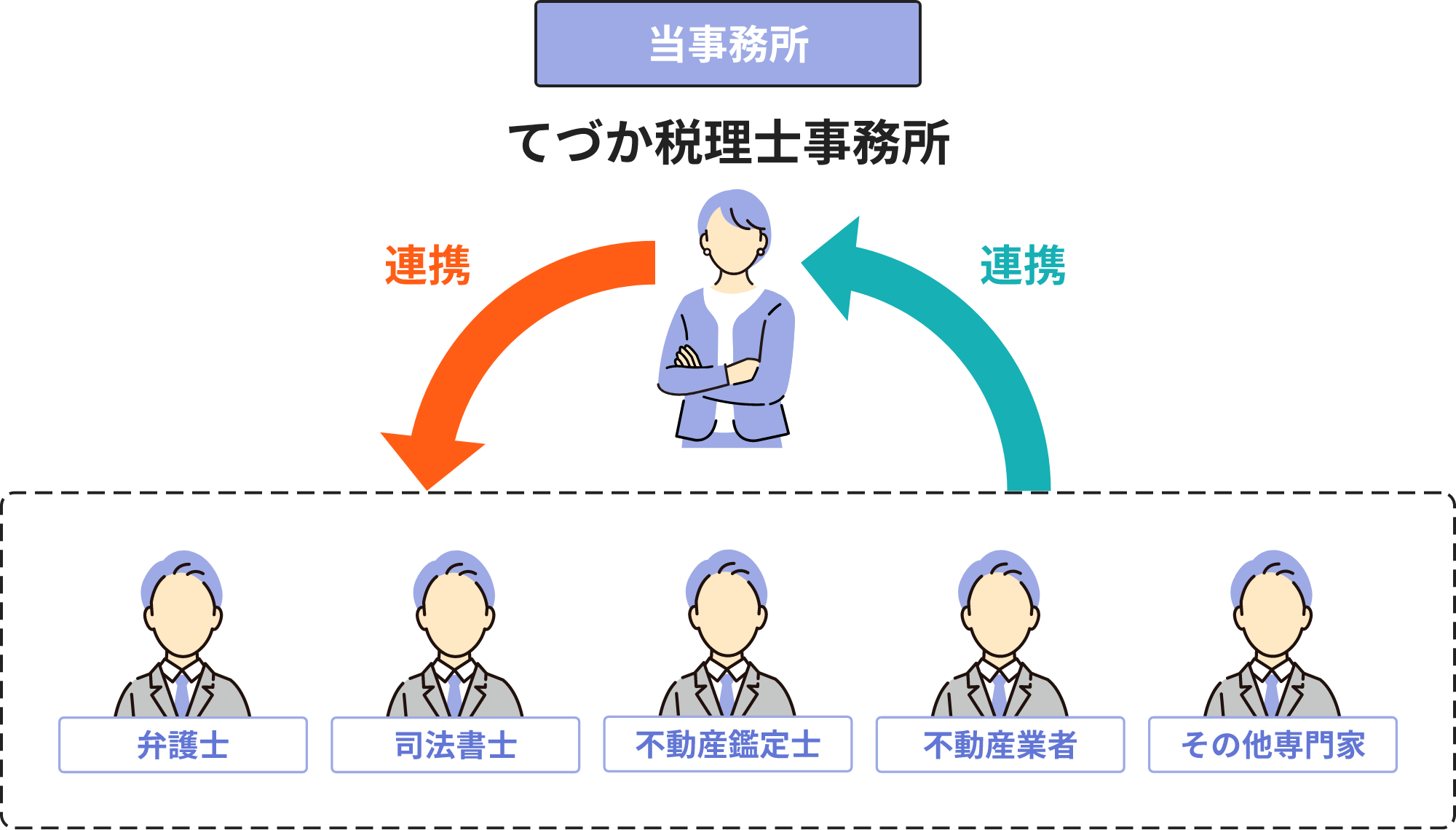

相続が発生すると、相続税の申告だけでなく、遺産分割協議、金融機関での名義変更手続、不動産の相続登記や売却など、多岐にわたる手続きを限られた期間内に進める必要があります。 当事務所では、こうした煩雑な手続きをスムーズに進められるよう、各分野の専門家と連携してサポートいたします。